東芝買収、最終提案越年へ=銀行融資で調整難航―国内ファンド 2022年12月28日

東芝再建を巡る入札で優先交渉権を獲得した国内ファンド、日本産業パートナーズ(JIP)による最終的な買収提案の検討が越年する見通しとなった。JIPは、国内企業20社弱から募る出資と、銀行融資で2兆円超の買収資金を確保する考えだ。銀行団は最大1兆4000億円の融資を行う方針だが、JIPとの調整が難航している。

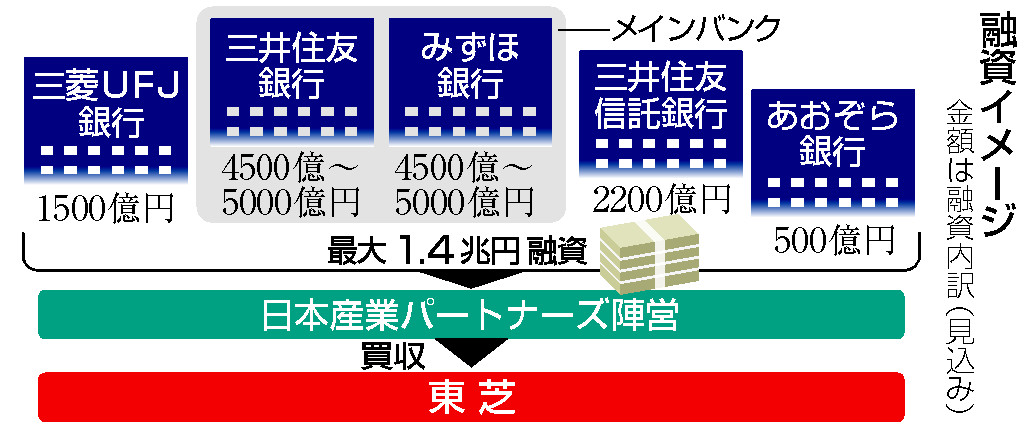

JIPは2兆2000億円超で東芝を買収し、非上場化した上で経営再建を加速させることを提案している。オリックスやローム、中部電力などから計1兆円程度の出資を集め、残りを銀行の融資で補う計画だ。銀行団には三井住友銀行、みずほ銀行など5行が参加する。

融資額は、買収資金1兆2000億円に加え、買収手続きなどにかかる費用に充てる融資枠2000億円となる見込み。内訳は三井住友、みずほがそれぞれ4500億~5000億円、三井住友信託銀行が2200億円程度、三菱UFJ銀行が1500億円程度、あおぞら銀行が500億円程度となっている。

ただ、JIPは東芝の借り入れ返済に充てる資金なども確保したい考えで、現在の銀行団の案では不足が生じるとみている。不正会計など過去の経緯から企業統治も不安視されており、銀行が取締役を派遣する案も出るなど、JIPが受け入れるかは不透明だ。

JIPは年内に買収資金確保にめどを付け、最終的な提案を行うことを目指していた。東芝の同意を得た上でTOB(株式公開買い付け)を行い、企業価値を高めた後に最短で3年後の再上場を目指す方針。ただ、資金調達が年明け以降も難航した場合、官民ファンドの産業革新投資機構(JIC)の陣営などが有力となる可能性もある。

東芝は今年4月、非上場化を含む戦略的提案の公募を開始。当初、買収価格を含む提案の期限を9月末に設定していた。